FXで利益をあげていても税金を払ってばかりで手元に残らない!そんな悩みを抱えていませんか?

でも税金のことはむずかしくてよくわからないし、どういった節税の仕方があるのかも知らない!なんて方も多いと思います。

「節税」と検索してもたくさん情報はありますが、どれが本当で効果があるのか判断がつかない場合もありますよね。

この記事を読めば、FXの利益に対してかかる税金や、実例を踏まえた節税方法の基礎が理解できます。

この記事を最後まで読んでFXであげた利益を最大化する方法を学んでください。

FXに掛かる税金

FXで得た利益は「雑所得」に分類され、申告分離課税が適用されます。

申告分離課税の税率は20.315%と一律で決められています。

これから税率の内訳と各種税の内容を紹介しますのでしっかり学んでください。

所得税

FXにより利益を得た場合、20.315%の税金がかかりますが、そのうち15%が所得税です。

他の所得と区分し「先物取引に係る雑所得等」として、所得税15%が課税されます。

所得税は通常の場合、累進課税制度が採用されています。

しかし、FXの所得税は他の所得とは分離して考えるため一律です。

住民税

FXにより利益を得た場合にかかる20.315%の税金のうち、5%が住民税です。

確定申告で納めるのは所得税なので、確定申告後に確定申告書控えが各市町村へ転送されます。

確定申告書の控えを元に住民税の計算が行われ、5月〜6月頃に住民税の通知が市町村から送付されてきたタイミングで住民税を納めます。

復興特別所得税

FXで得た利益に掛かる税金のうちの0.315%は復興特別所得税として徴収されます。

復興特別所得税とは2013年1月1日〜2037年12月31日まで、所得税に上乗せして徴収される特別税です。

2011年3月11日の東日本大震災からの復興の財源を確保するために制定された「復興財源確保法」によって復興特別所得税が徴収されています。

2037年までは一定の税金がかかるんだなと覚えておいてください。

FXでの節税方法3選

FXで得た利益を最大化するためには、緻密な節税が求められます。

利益を誤魔化すような脱税とは意味が違いますのでご注意下さい。

まずは基本的な節税方法をしっかり学んで、賢い節税をしましょう。

経費計上をもれなくする

最初に紹介するのは「経費計上」です。

経費とは、事業(今回でいうとFX取引)をするために必要な費用を指します。

経費を計上する最大のメリットは、収益から経費を差し引いて課税所得額を計算できる点です。

税金は所得に対して課せられるため、所得が増えるほど税金も上がります。

しかし、経費を計上すれば経費の分だけ収益を減らし、節税につなげられます。

損失した場合でも確定申告する

FXで一定の利益を得た場合は確定申告が必要ですが、損失が出た場合は必ずしも確定申告をする必要はありません。

しかしFXでは損失がでた場合も、確定申告をしておくと節税に繋がります。

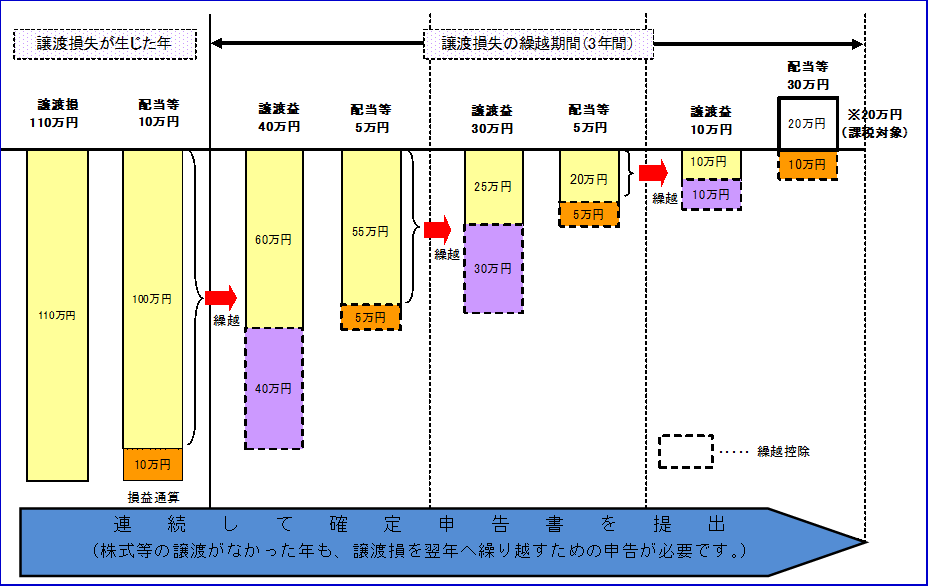

損失として申告した金額を繰り越すと、翌年以降に発生した利益と相殺できるためです。

これを「繰越控除」と呼びます。

繰越控除の仕組みは以下の通りです。

出典:国税庁HP

繰越控除をすると3年間は取引がなくても確定申告が必要になりますが、利益が上がった場合にかなりの節税になるため、損失が出た場合でも確定申告をしておきましょう。

法人化してFX取引をする

法人としてFX取引をするのも節税に有効な手段です。

FXには国内取引と海外取引があり、海外取引をしているトレーダーはある一定の利益を超えると法人化した方が、税金が安くなります。

国内取引所での取引は利益に対して一律20.315%、海外の取引所での取引では利益に対して5〜55%の累進課税方式で所得税と住民税がかかります。

法人化すると法人税として課税され、普通法人であれば一律23.4%の税金で済むため、税金が安くなる可能性があるのです。

FXで確定申告が必要な人

FX業者は、毎年1回、その年の翌年1月末までの支払調書を管轄の税務署へ提出するのが義務づけられています。

なので国税庁は、各個人のFX取引を把握しています。

FX取引の場合、株取引のように証券会社が税金の手続きをしてくれる「特定口座」はありません。

FX取引を行っている人は、原則的に確定申告を行う必要があります。

FXの損益に関わらず確定申告が必要な人

下記にあてはまる方はFXの損益に関わらず確定申告が必要です。

- 給与所得が2,000万円超

- 個人事業主

- 給与を2ヶ所以上から受け取っている

- 医療費控除を利用する

- 住宅ローン控除をはじめて利用する人

FXの利益が20万円超から確定申告が必要な人

下記にあてはまる方は、FXの利益が20万円超の場合に確定申告が必要です。

- 年収2,000万円以下で、職場で年末調整が行われている

- 公的年金収入が年間400万円以下で、すべて国内で源泉徴収が行われている

FXの利益が48万円超から確定申告が必要な人

下記にあてはまる場合、収入がFXのみ、かつFXの利益が基礎控除48万円を超えると確定申告が必要です。

- 専業主婦や学生

- 無職

FXの経費計上可能なもの 5選

節税の有効な手段として、経費計上が有効であると説明しました。

しかしなんでも経費計上できる訳ではありません。

不必要なものまで経費計上すると脱税に当たる可能性があります。

ここでは実例も踏まえて経費計上できるものを5つ紹介しますので参考にしてください。

FX取引手数料

取引手数料はFXの取引に必ず掛かる費用ですので、全額経費として計上して問題ありません。

取引手数料は、取引金額の大小に関わらず必要なものなので全額が必要経費として認められます。

FXに使用する端末と周辺機器

FX取引でパソコンを購入した場合、10万円以下であれば全額経費として計上できます。

ただし、他の事業やプライベートで使う場合には注意が必要です。

家事按分と言って、使用時間で経費として計上するのが一般的ですが、正確に計算できない場合は、3割〜4割であれば経費として認められます。

作業環境の備品

作業環境の備品として考えられるのは、FX取引ソフトの購入代金です。

FX取引ソフトには、主に相場の分析や自動売買のシステムなどがあります。FX取引ソフトはFX 取引以外には使用できないので、全額経費として計上可能です。

通信費

通信費も経費計上が可能です。

通信費にはインターネットの契約代金や、スマートフォンの月額使用料などがあります。

両方ともFX専用で使っているのであれば全額経費として認められますが、他の用途でも使用している場合は使用している時間で按分して計上してください。

勉強代

FX取引をするために、セミナーを受講したり、参考書等を買ったりした場合、経費として認められます。きちんと領収書をとっておくようにしましょう。

県外でのセミナーに参加した場合の交通費も必要経費として認められますので、領収書は捨てないようにしてください。

FX取引法人化のメリット・デメリット

FX取引が軌道に乗り利益が多く生み出せている場合、法人化を考えている方もいると思います。

ここでは法人化のメリットとデメリットをそれぞれ紹介しますので参考にしてください。

法人化のメリット

- 経費による節税対策の幅が広がる

- 損益通算ができる

- 10年間損失を繰り越せる

ひとつずつ解説します。

経費による節税対策

経費による節税対策は個人事業主でも可能ですが、FX取引に限られたもののみ経費として計上できます。

しかし法人の場合は、FX以外でも事業継続に必要であれば原則的に経費として計上できるため、経費の対象範囲が非常に広いです。

ただし法人化しても合理性がなければ経費として認められません。

損益通算ができる

メリットの2つ目は、他の事業の所得と損益通算ができる点です。

損益通算とは、赤字の所得を別の黒字所得から差し引くことを言います。

FXで赤字になった際マイナス部分を別の黒字事業の所得と相殺できるため、節税効果が期待できます。

10年間損失を繰り越せる

青色申告書で確定申告をするなど要件を満たしていれば、損失を10年間繰り越せる点も法人化のメリットです。

個人の場合は青色申告書を提出しても、損失を繰り越せるのは最大3年間のため注意しましょう。

1年目で50万円の赤字で2〜5年目が毎年15万円の黒字の場合、個人だと5年目から15万円に対して税金がかかります。

一方、法人は10万円(15万円-(50万円-15万円×3年))に対して税金がかかります。。

なお、上記はFXのみを事業とする法人で、個人も法人も経費を全く計上していないケースです。実際は他の所得(法人の場合)や経費も考慮して計算する点に注意が必要です。

法人化のデメリット

- 法人化にコストがかかる

- FXの含み益にも税金がかかる

ひとつづつ解説します

法人化にコストがかかる

FXで法人化するにあたって、避けられないのは法人設立に関わるお金です。

法人化するには合同会社で10万円以上、株式会社で20万円以上の費用がかかります。

株式会社を設立する場合には以下のお金が必要になります。

- 定款の収入印紙

- 認証手数料

- 謄本手数料

- 登録免許税

- 実印作成代

- 印鑑証明書取得費

このように様々なコストが掛かるため、FX での利益が少ないうちは個人のままの方が良いでしょう。

FXの含み益にも税金がかかる

FXにおける含み益とは、保有しているポジションに対する「未決済利益」のことで、決済すれば利益になる状態のことをいいます。

個人の場合、未決済利益は決済しない限り課税されません。

しかし、法人の場合は決算時に含み益が大きい場合、多額の税金が課される可能性があるため注意が必要です。

含み益が大きいために、税金資金確保のために売却の必要があるのも法人化のデメリットと言えるでしょう。

まとめ

この記事では、FXを運用する上で必要な節税方法について説明しました。

FXにかかる税金を把握した上で、どのように立ち回れば利益を最大化できるのかがわかったと思います。

節税方法はこれだけではありませんが、基本を抑えておけば確定申告でも損をすることはないでしょう。

賢い経費計上と税金の仕組みをしっかり理解し節税へ繋げてください。